Al giorno d’oggi le candele giapponesi rappresentano il metodo di visualizzazione grafica più utilizzato dai trader di opzioni binarie. (Leggi anche: Candele Giapponesi – Grafici Candlestick – Le Basi). Esistono anche delle specifiche formazioni di candele – i cosiddetti patterns. Ogni formazione di candele rappresenta la psicologia del mercato in un suo particolare momento, riflettendo in essa l’atteggiamento di numerosi operatori. Il maggior numero di formazioni di candele sono di inversione – reversal patterns, tuttavia ne esistono alcune che segnalano possibilità di continuazione.

Ma prima di fare qualche esempio, vediamo cosa sono i reversal patterns o formazioni di inversione?

Un reversal pattern fornisce un segnale di esaurimento ed inversione del trend corrente. Non è necessariamente un segnale di inversione, può indicare anche l’esaurimento del trend e l’inizio di una fase di congestione (sideways), per poi ripartire nella stessa direzione oppure in direzione opposta al trend. Il reversal pattern è definito come un segnale di cambiamento del trend corrente.

Per essere considerati validi, i reversal patterns devono essere seguiti da candele di conferma del trend cambiato.

I principali reversal patterns sono:

-

Hammer e Hanging Man

-

Doji Line

-

Engulfing Pattern

-

Dark-Cloud Cover

-

Piercing Pattern

Oggi parleremo dei primi reversal pattern – Hammer e Hanging Man.

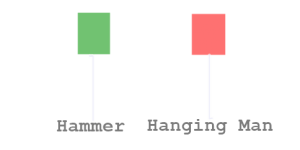

Hammer e Hanging man

Il modello di inversione più semplice da riconoscere è composto da una sola candle-line, chiamata hammer (martello) se contiene implicazioni rialziste, oppure hanging-man se contiene implicazioni ribassiste. Il termine hanging-man può essere tradotto come “uomo pendente” per la somiglianza della candle-line con un impiccato con le “gambe penzolanti”. Nel loro insieme sono dette umbrella reversal (karakasa in giapponese).

Se inseriti in un trend definito, questi reversal patterns forniscono dei segnali di indebolimento del movimento in atto, di incertezza, di potenziale inversione o di correzione del trend primario. È fondamentale ricercare la conferma dell’avvenuto cambio di direzione del trend nelle candle-lines che seguono: dopo l’hammer deve partire il rialzo (colore verde o bianco), dopo il hanging man il ribasso (colore rosso o nero).

Un hammer o un hanging-man possono essere riconosciuti da tre caratteristiche:

- il real body deve formarsi nella parte superiore del range della sessione. Il colore del real body è considerato di secondaria importanza;

- la lower shadow deve essere almeno il doppio dell’altezza del real body;

- non ci dovrebbe essere un’upper shadow, o se ci fosse, dovrebbe essere molto corta, al massimo il 10% del real body.

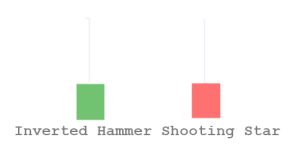

È possibile identificare delle candele con le stesse caratteristiche dell’hammer e hanging-man ma con la differenza del real body che si trova nella parte bassa della candela. In questo caso si parla di inverted-hammer e di shooting-star; la valenza è la stessa.

Ecco un esempio di Hammer:

Nella figura sono chiaramente raffigurati tre hammer che rispettano sostanzialmente le condizioni elencate prima; il primo di essi determina una correzione del lungo trend discendente che durava dall’inizio di settembre, mentre il secondo riesce solamente a far consolidare temporaneamente il mercato. Il terzo hammer, che a suo favore presenta un ristrettissimo real body ed il colore bianco, blocca il ribasso; segue una doji line, una candela sprovvista di upper shadow ed una candela assimilabile ad un ulteriore hammer (per la lower shadow non molto pronunciata) che dà il via al nuovo trend rialzista.

Continua…

Se trovi questo articolo utile, lasciaci un commento e condividi con i tuoi amici! ?